文|Mariana Mazzucato

譯|鄭煥昇

當創新經濟淪為價值萃取的巧門

在檢視創新價值萃取的四種面貌之前,我想先討論一下創新過程的三項關鍵特點。創新鮮少獨立發生。實際上,創新具有累積的本質:今日的創新,經常是前人投資的結果。再者,創新是集體性的工作,且需要漫長的前置時間:今日看似劃時代的突破性發現,很可能得歸功於不只一位研究者辛勤努力了幾十年。創新具有非常深的不確定性,因為失敗的機率極高,不少成果往往屬於意外(像威而鋼最初是針對心血管疾病用藥所研發的)。

一、創新的累積性

若說有件事能讓經濟學家一致同意(這可不多見),大概就是科技與組織的變革是長期經濟成長與財富創造的主要來源。以科學知識、技術與生產形式組織等目標進行的投資(後者如亞當.史密斯強調的分工),會推動生產力的提高,並帶動GDP的長期增長。

約瑟夫・熊彼得(Joseph Schumpeter, 1883-1950)在馬克思思想的基礎上,強調科技變革在資本主義中扮演的角色,他可能是最強調創新對資本主義之重要性的經濟學者。「創造性破壞」(creative destruction)一詞,就出自於他的發想,以此形容產品創新(新產品取代舊產品)與製程創新(用新方式去組織生產並進行商品與勞務的流通)如何同時誘發更新與毀滅的過程,包括舊的做法會凋零,造成許多企業邁向破產。熊彼得很著迷所謂的創新「浪潮」,他認為創新會像浪頭,每三十年左右發生一次。馬克思對於技術變遷的興趣,導致他認為創新影響了資本創造剩餘價值的能力,而這一點會讓資本主義陷入危機(若機器取代了人力,那作為獲利來源的勞動力要如何剝削?),相對於此,後來的經濟學者則把焦點放在由熊彼得所強調的創新的正面意義上:創新對提高國家經濟生產能力的作用。

一九八七年,麻省理工學院的勞勃.梭羅教授獲頒諾貝爾經濟學獎,理由是他證明了超過八成以上的經濟成長可以歸因於科技運用的改良。跟隨不少閱讀過熊彼得理論的前人步伐,梭羅認為經濟理論必須知道如何更精準地描繪技術變遷。但創新到底是從哪兒來?是創業者隻身一人在車庫中研究出來的?是天才科學家在實驗室裡靈光一閃?還是令人感佩的中小企業與創投金主在不惜成本的努力中掙扎得到的?不,經濟學者的結論是:發明在極高的比例上,都是長期投資、經年累月堆疊出的果實。

舉個顯見的例子:輕薄短小的個人電腦能取代笨重的大型主機,是因為半導體、記憶體與各種零件的製造累積了數十年的演進。個別企業如IBM,確實是個人電腦能在一九七○年代尾聲到一九八○年代初期成功普及的關鍵要角,但要是沒有其他主體對這漫長過程的參與與貢獻,包括美國政府歷經一九五○與六○年代,對半導體研發所展現的投資眼光與採購能力,這一切還是不可能成行。又或者在之後,美國政府對網際網路的發展投入了資源,乃至於(本身也是公家資金挹注對象的)Xerox Parc等企業也在電腦使用界面的圖形化上進行了投資,這些也都有助於個人電腦的崛起。事實上賈伯斯用在蘋果第一臺麥金塔電腦「麗莎」(Lisa)上的介面,就是這樣來的。

二、創新的不確定性

創新具有不確定的本質,意思是創新多以失敗收場。就算最後能成功,當中也需要通過漫長時間的等待:一個創意從念頭出現,到最後的實現與賺到錢,可能一晃眼就是幾十年。每一次創新所牽涉的風險類型、風險來源,與風險強度,會因為技術、產業的差別而有所不同。以技術面而言,相關風險就會隨目標的複雜化(像是登月或解決氣候變遷問題)或是參與組織內部對相關知識的匱乏而增加。規劃出特定解決方案所需要的時間愈長,競爭對手搶先進入市場、「先行者優勢」拱手讓人的機率就愈高。初始投資想順利回收或是商業模式想順利建立起來,其他的不利因素或風險還包括各種「外溢效果」(spillover effect);產品進入市場上了,但需求為零;投資人面臨勞動力或稅務問題;以及整體經濟局勢的變化。這些都是何以不論在牽涉到創新的公私部門,風險胃納都很重要。

然而,相對於大無畏的創業者形象,企業方常常不願承擔風險,尤其是遇到資金需求龐大且技術與市場不確定性較高的時候──新藥研發就是一例,網路、生技與奈米科技等領域剛冒出頭的時候也有過類似的遭遇。遇到這種創新被私部門敬而遠之的關鍵時刻,公部門就可以適時跳出來,事實上公部門也一直在這麼做著。民間怯於冒險投資的時候,政府就可以站出來提供長期融資讓創新續命。

三、創新的集體性

理解公部門在提供策略性融資時的角色扮演,以及企業內部員工對於創新所做出的貢獻,就代表我們應該理解:創新是集體行為──由公私部門與第三部門中的不同角色進行互動,對創新而言是極為重要的過程。很多看似自行其是的企業家,其實都因著這種集體性的互動而受益;再者,這些企業家也站在企業界前輩與納稅人的肩膀上,一如我們後面會講到的,為創新打底的基礎建設與固有科技常來自這兩種人的貢獻。

上述集體創作的過程,可以在今日某些無所不在的產品科技上一目了然。像iPhone一開始,靠的就是公家出錢研發的智慧型手機科技,另外像網際網路與個人數位助理SIRI等技術,研發預算都是出自於美國國防部的「防衛先進研究計畫署」(Defense Advanced Research Projects Agency,DARPA);簡稱GPS的全球衛星定位系統源自美國海軍;觸控螢幕來自中央情報局(CIA)。在製藥產業中,研究顯示三分之二最具創新性的藥品(被判定為優先等級的新分子藥物[new molecular entity]),都可以追溯其研究根源到美國國家衛生研究院(National Institutes of Health)的資助。在此同時,能源領域若干最重大的技術技展──從核能、太陽能到頁岩油的水力壓裂開採──都是由美國能源部(Department of Energy)所投資的,這當中包括世人近期在電池儲存上看到的創新,就是「先進能源研究計畫署」(Advanced Research Projects Agency-Energy,ARPA–E)的代表作,而ARPA–E正是DARPA的姊妹機構。微軟的執行長比爾.蓋茲與字母公司(谷歌的控股母公司)的執行董事長艾瑞克.史密特(Eric Schmidt)都曾在近期撰文講述各自的公司是如何顯著受益於公共投資:除了作為全球資訊網(worldwide web)幕後功臣的網際網路與超文本標記語言(html)程式碼都是在歐洲一間公立實驗室「歐洲核子研究組織」(Organisation Européenne pour la Recherche Nucléaire,CERN)所寫出來的以外,就連谷歌自己的演算法都拿了美國「國家科學基金會」(National Science Foundation)的補助款。

創新過程的集體特性,不只可以從公私部門的攜手合作中看出,還可以從勞工扮演的角色看出。在許多於公司治理上傾向「利害關係人」主義的國家裡,包括北歐多國,都會更直接地將勞工帶入創新的過程,透過成熟的職訓計畫來培育勞工:這些國家都把技術人才當成重要的投資,由此員工對創新的貢獻程度會提高,對工作成果也能分享得更多。一旦工會代表能在董事會裡有一席之地,他們便更有空間去要求薪資上的犧牲可以由其他領域的投資增加來作為補償,這些投資最終又能創造出更多更好的工作機會。利害關係人傾向較明顯的經濟體或國家會更習於接受與價值創造不可或缺的各類公私部門合作:例如,德國製造業之所以強大,就跟該國的產學合作有很密切的關係,並具體表現在其橫跨公私部門的「夫朗和斐應用合作促進會」(Fraunhofer Institutes)等組織上。

現在我們理解了創新當中的不確定性、集體性與累積性等特質,這將有助於理解上述的價值創造與創新裡的價值萃取。在創新經濟裡,價值萃取主要以四種型態發生。首先,是經濟體與金融市場的互動。

創新的資金來源

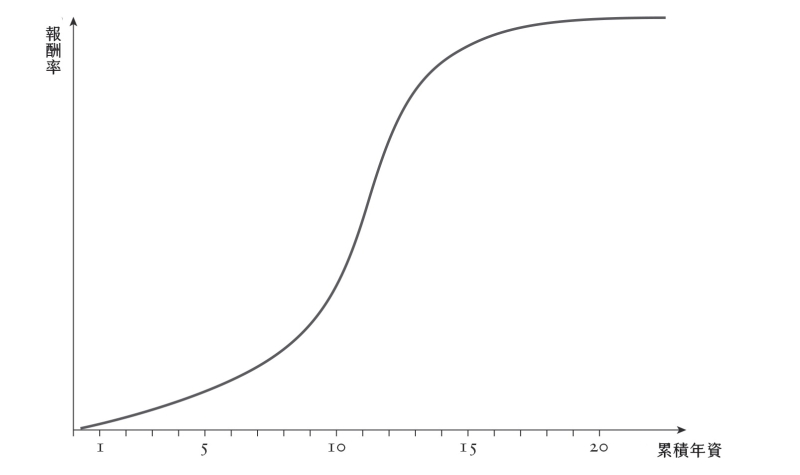

考量到創新是冗長且需要不斷累積的過程,哪些主體會在什麼時間點上以何種方式參與創新過程,成了我們不得不去了解的事情。在圖三十,可以看到在創新發展的流程當中,金融投資的報酬會歷經什麼樣高低起伏。早期的報酬率偏低,主要是此時的風險相對高;等到創新確定成功了,金融報酬率就會提高,且往往是呈指數提高,然後進入平坦的高原期。這種過程的累積特性,也會展現在報酬的分配上:

不變的事實是誰在創新的什麼階段做什麼事,確實會隨著時間而改變。在最初期,創新往往是公立研發單位或大學的事,是這些機構拿錢出來進行科學基底的研究。只有到創新接近商業應用時,私部門才會介入。公家的研發機構,如前述的DARPA與ARPA–E,乃至於由公部門投入新創公司的早期種子資金,基本上都會比私人的創投資金更早進場。這些具有公家背景的種子資金包括公部門的創投基金(如隸屬於以色列政府的Yozma基金[Yozma,希伯來文的啟動之意]),包括透過政府採購計畫來資助中小企業(如美國的小型企業創新研究計畫[Small Business Innovation Research Programme]),也包括透過公營銀行內部的創新資金來提供金援,像歐洲投資銀行(European Investment Bank)、德國的德國復興信貸銀行與中國的國家開發銀行都屬於這類公營行庫。證據顯示這些願意承擔風險的耐心資本得先進場投資,對風險較敏感的私部門金融基金或創投才會跟進。

以創投業者而言,他們真正的「天才」之處似乎在時機的掌握:他們總是能姍姍來遲地進入一個產業,正好與研發風險的高峰擦身而過,卻又沒有遲到錯過大豐收。事實上,他們總是能在情勢最佳的高點進行殺球。雖說創新投資的失敗率很高,但少數押對寶的投資就可以讓基金大賺其財,像創投基金凱鵬華盈(Kleiner Perkins)就是很經典的成功案例。一九七六年,凱鵬華盈拿了十萬美金投資基因泰克(Genentech)這家生技公司,四年後上市時的市值高達三億元。二○○九年,基因泰克被總部設於瑞士的羅氏(Roche)藥廠以四百七十億美元收購,投資人大賺一筆。同樣地,彼得.提爾在二○○四年拿五十萬美元投資臉書,拿到了百分之十點二的持股。二○一二年他把手中大部分的臉書股份賣掉,套現高達十億美元。這些早期投資人無疑對創新過程非常重要,問題是:他們拿到的報酬不會跟所冒風險太不成比例了嗎?

你會以為公共資金較早開始冒險,而私人創投是到投資看起來有搞頭來才加入,所以這些投資人會各自因為膽識的高低而獲得不同的報酬率。這種想像很合理,但反過來才是實情。在此處的案例裡,私人創投產業大約可以分到扣除費用與成本後兩成的投資報酬,而公部門的直接分潤則趨近為零。一般認為公部門的收益會來自其他較為間接的管道,比方說等到低成本但高品質的產品上市後,政府便可以從企業的銷售獲利中課到稅款。這種想法不僅是忽視了公共資金在創新初期扮演的關鍵角色與風險,而且還以不成比例的報酬率圖利了私人的投資者。這一點我們可以看得更仔細。

創投的世界──時機就是一切

美國的創投產業起源於一九四六年,當時成立了「美國研發公司」(American Research and Development Corporation,ARD),向富人與大學基金會爭取投資製造業的科技新創公司。很短的時間內,相關的投資就匯聚了各界的注意。一九五七年,ARD投資了共計七萬美元在DEC這家電腦公司上。九年後,這筆投資已經價值三千七百萬美元。儘管如此,創投產業的成長在一九八○年代以前都算是無甚爆發性。一九八○年代的創投產業得以勃發,退休基金扮演了功不可沒的發動機角色。

從創投產業的發軔算起,企業家與創投家經常是踏浪而來,但他們腳下的浪尖,往往得歸功於政府鋪陳了數十年的投資。二戰戰後以來,政府對於高科技的投資就在一九五○年代以軍事結合工業的方式大幅增加,冷戰的背景是很重要的原因。在以一九七一年所創的「矽谷」之名為舉世熟知之前,舊金山灣區就在生產軍事用科技,乃至於從一九六○年代起,矽谷便會將這些軍事科技轉作商業用途。矽谷第一家正式的創投業者,德雷柏–蓋瑟–安德森(Draper, Gaither and Anderson)公司,是由兩位退役的美國陸軍將軍,外加給艾森豪總統的機密報告執筆人成立,那份報告的內容是關於美國面對蘇聯搶先發射史普尼克號(Sputnik)衛星該如何回應。

將軍事科技商業化的工作,大部分在奇異電子、德州儀器、美國電話電報公司(AT&T)、全錄(Xerox)與IBM等老牌資通訊公司的實驗室裡完成。而後這些公司的員工跳出來自立門戶。本身設立於一九五三年的美國政府「中小企業管理局」(Small Business Administration),在一九五八年成立了「中小企業投資公司」(Small Business Investment Company)來協助上述新創業者籌措資金。

一九七一年,美國成立了上市條件不若紐約證券交易所(NYSE)那般嚴苛的那斯達克(NASDAQ)股市來作為政府扶持新創業者的配套。建立這樣一個具有高流通性的國家級市場來供投機性較高的企業股票進行交易,對吸引創投基金投資IT產業有極高的重要性,因為集中市場的存在給了投資者一種安全感,他們知道自己的投資未來不會有無法脫手的問題。創投基金通常在下好注的三到五年後就會開始伺機出場,他們對企業不移情別戀的耐心只有這麼長。

一九七二年,矽谷的創投產業開始朝帕羅奧圖(Palo Alto)市的沙丘(Sand Hill)路三千號這個門牌集結;一年之後,美國「國家創投協會」(National Venture Capital Association,NVCA)成立,並快速崛起成為具有影響力的遊說團體。到了一九八○年代初期,創投協會便說服國會將資本利得稅率砍半,它們主張此舉可以提供動機讓創投增強投資意願。華倫.巴菲特(Warren Buffett)成為這項政策的主要批評者,他承認含自己在內的多數投資人都沒有在管稅的問題,他們看的是商機。確實,創投產業從一開始就是跟著政府走,就是跟著網路、生技、奈米與潔淨科技等「任務導向」投資所創造的機遇在走。

如我們在第五章所提,國家創投協會的另一項重大勝利來自於說服美國政府在投資規定中放寬「謹慎管理人」的定義。這條目的在於杜絕退休基金涉險的規定一放寬,退休基金經理人便可以最多拿退休基金的百分之五去參與創投等較高風險的投資。這意味著從一九七九年以來,大筆勞工退休金流入了創投基金,而創投基金會從中先抽取百分之二的管理費,外加賺到錢後再從獲利中抽取兩成的績效獎金,與私募基金無異。

一九八四年,法國總統密特朗(François Mitterrand)參訪矽谷,當時保羅.伯格(Paul Berg)作為當年度諾貝爾化學獎的其中一名得主,曾與湯姆.柏金斯(Tom Perkins)這名凱鵬華盈基金的共同創辦人有過一段交流。就在湯姆.柏金斯誇耀創投產業在生技發展中所扮演的要角之時,可以從其言談中感受到創投業突發的景氣之好,似乎無法對應到他們實際上的投資績效。伯格當時說:

「基礎科學研究在五○、六○年代燒錢的時候,你們人在哪裡?現在(產業)用得很高興的那些科學發現,大都是那時候做出來的耶。」

但對創投業者而言,不變的展望是暴利入袋已近在眼前。要說起這種利之所趨的企業精神,怎麼能不提到在那一年掛牌上市的新創公司:蘋果公司。

正面我贏,反面你輸

一九七六年,蘋果電腦公司成立在加州一處車庫裡頭。一九八○年上市時,蘋果創下了自可敬的福特汽車在一九五六年上市以來,規模最大的IPO(首次公開募股)案,當時福特已經是家五十三歲的老牌企業。蘋果一夕之間成為傳奇,也打開新的路徑:IPO自此成為了數百家科技新創公司的成年禮。在大眾的心目中,這些科技新創公司跟矽谷的繁榮是一體的兩面,它們的上市夢背後有非常好的理由。

IPO代表一家公司攜帶的期望與潛力,終於與市場的現實面短兵相接的瞬間。在這一瞬間裡,IPO就能把長期累積的價值握在手中。一家公司未來期待能賺到的錢,會在電光石火間於股價上展現。換句話說,對創投而言,時機是一切成敗的關鍵。

透過各類安排讓種種條件匯聚在IPO這個點石成金的瞬間──漫長蜿蜒充滿充滿不確定性的合作創新之路,終於在此走到了汗水結晶成現金的終點──創投家、創投以外的投資人、企業創辦人、元老級的員工,終於能收割超乎尋常的報酬。在那一瞬間,原本「受困的價值」(trapped equity)──將靈感發展為商機過程中所累積的創意、努力、勇氣、合作、毅力──一下子獲得解放,並交到股票上市的控制方手中。只不過這個控制方,不見得是原始的創新者或一開始的風險承擔者。

IPO首先是一種讓早期投資人可以把錢拿回來的辦法。有朝一日能夠IPO的願景,會鼓勵投資──只是我必須說,一開始就一眼看著逃生門,一眼看著秒針的人,恐怕不是很適合陪著潛力企業成長茁壯的投資人。再者,IPO可以用來籌募新的資本供企業擴張,而擴張在某些產業中有其必要性,但在其他產業中還好而已,像軟體業就不太需要傳統意義上的擴張,因為對軟體設計而言,人才才是最重要的資本。第三,創辦人可以透過IPO,實現他們原本隱藏在公司運作中的腦力與血汗價值。第四,有些新創公司的員工可能原本在發展性低但穩定的工作上做得好好的,IPO可以讓他們跳脫舒適圈的勇氣得到報酬,或至少看到這樣一個機會,畢竟只要上市,公司股票就有了流動性。像微軟在一九八六年上市,主要的動機就是創造流動性,畢竟公司從一九八二年就開始發股票選擇權給員工。

重點整理一下:在起步階段投資一家公司,是極其冒險且勝率不高的行為。創投基金在景氣循環中所歷經的波動,顯示出當中的危險所在。儘管如此,不少創投業者仍因矽谷科技公司的成功而躋身超級富豪之列。這是怎麼發生的呢?它們確實冒了風險,所以賺取風險報酬無可厚非,只是他們拿去冒險的幾乎都不是自己的錢。還有一點是,創投賺到錢,是因為它們投資的公司從累積數十年的政府投資中獲得了價值。總之,就是有某一筆IPO押對寶了,創投業者就會因為內部人士的優越位置獲得不成比例的報酬。另外,創投適用的資本利得稅率也一天天更加優渥,畢竟創投產業可是花了不少心血,辛辛苦苦才打造出這個有利於它們的稅制。

IPO過程中的股權配置,也同樣利於內部人士,包含擔任IPO承銷商的投資銀行。內部人士有動機去渲染IPO的獲利潛力,包括他們會刻意把承銷價訂低,並限制對外流通額度來刺激股價飆漲。隨著外部人士吵著要入手當紅的新股,內部人士便可以坐地起價大削一筆。幾乎可以將之想成是「正面我贏,反面你輸」的賭局。

把這種賭局玩很大的案例,可以從一九八○年代處於發展中的微電子產業說起。在當時,是美國創投產業對於自身該如何演進,一個土壤肥沃的測試臺。從二戰戰後到一九八○年代之間的數十年裡面,政府在這方面持續有所投資,這就代表微電子產業中的新進業者有條件在創投要求的時間線內做出有銷路的產品。漸漸地,創投將其運作模式遷徙到其他新興產業中。生物醫藥產業,也同樣建立在美國政府的巨額投資上,這一次是透過美國生命科學知識自一九三八年以來的大本營──美國國家衛生研究院。從二○○九到二○一六年,美國國家衛生研究院平均每年花費三百一十五億美元(固定以二○○九年幣值計算)在各種研究上,相當於其在一九九○年代的兩倍水準,或是一九八○年代的三倍水準。二○一六年,美國國家衛生研究院的研發經費總額是三百二十三億美元。但比起微電子產業,生物醫藥產業裡的產品生命週期要長得多,成敗與否也更加投機,所以較無法配合創投投資多以五年為期的模式。除了安進(Amgen)、健贊(Genzyme)與渤健(Biogen)以外,(現屬羅氏大藥廠一員的)基因泰克算是少數可以依承諾做出暢銷藥品的生物醫藥公司。所謂暢銷的定義是銷售超過十億美元,這是整個產業也才三十種藥品能達得到的高標。

儘管過往的實績如此零零落落,生物醫藥業仍有數百家新創公司得以透過IPO募得資金,並持續在市場中生存多年。但其實這一路上,它們都沒有做出任何叫得出名字的產品。這些被稱為「零產品IPO」(product-less IPO)的藥廠能夠生存下來,靠得是與大藥廠簽下的研發合約,以及那斯達克股市中以它們為標的進行的股票投機交易。反正一有臨床實驗成功或失敗的消息傳出來,股價漲跌的效應就會隨之發酵。要靠開發出暢銷藥品來扎扎實實地賺錢固然難,想靠這種新藥研發成功的可能性來投機致富,卻相對簡單且門路多元。同時,雖然把靠納稅錢資助的生命科學投資變成暢銷商品的的紀錄並不光彩,但這並未阻止相關企業的高階管理人員把優渥的現金與股票薪酬放入口袋。

古典學派的經濟學者對於創投產業透過轉移資金而非創造價值來萃取價值的方式不屑一顧;對他們來說,重點在於如何讓價值的生產獲得培育,而不在於讓價值的流通變得簡單透明。

但一九九○年代與二○○○年代初期,那些企業創辦人、創投資本家、公司元老與高層在矽谷科技熱潮中發財的案例,向外擴散漣漪,在已站穩步伐的產業中重設了領導人對薪資的期待與相關待遇的常態。同樣地,膨脹的期待也進駐了專利體系,尤其是在資通訊、生物科技與藥品等創新領域。專利,無疑已經成為價值萃取的同義語。

(本文為《萬物的價值:經濟體系的革命時代,重新定義市場、價值、生產者與獲利者》部分書摘)

書籍資訊

書名:《萬物的價值:經濟體系的革命時代,重新定義市場、價值、生產者與獲利者》 The Value of Everything: Making and Taking in the Global Economy

作者:瑪里亞娜‧馬祖卡托(Mariana Mazzucato)

出版:時報出版

日期:2020

最新文章

最新文章 主題總覽

主題總覽 成為粉絲

成為粉絲 追蹤IG

追蹤IG 追蹤推特

追蹤推特 也有串串

也有串串 合作提案

合作提案